Buscando Cartão

0%Quem tem um cartão de crédito, sabe bem que poucos são os mecanismos tão eficientes para manejar e flexibilizar sua vida financeira quanto ele. Isso porque, com essa modalidade de crédito, você pode adiar ou até mesmo dividir suas compras.

Apesar disso, é preciso deixar bem claro que esse auxílio pode se tornar um problema sério, caso você não tenha qualquer tipo de controle sobre ele.

Isso pode fazer com que o cartão de crédito, que deveria ser um grande aliado para equilibrar sua vida financeira, passe a se tornar um vilão, impossível de ser controlado.

Pensando nesta situação, o Site Solicite Fácil preparou um guia completo sobre o cartão de crédito, para te mostrar todos os benefícios deste meio de pagamento e tirar suas principais dúvidas sobre ele! Acompanhe tudo, na sequência, com a gente!

O que é cartão de crédito?

O cartão de crédito é, basicamente, um meio de pagamento com um limite de crédito pré-definido junto a um banco ou instituição financeira, que permite ao consumidor comprar produtos, serviços e bens nos estabelecimentos que aceitam essa modalidade de compra, através de uma maquininha de cartão de crédito.

O valor dessa transação só será cobrado posteriormente, no dia do vencimento da fatura do seu cartão de crédito, que somará todas as aquisições feitas durante um período de tempo, que normalmente é de um mês. Ela pode, inclusive, ser dividida durante certo período de tempo.

Características de um cartão de crédito

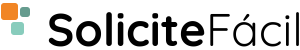

Normalmente, o cartão de crédito é de plástico e tem as seguintes características:

- Nome do dono do cartão, na frente

- Número do cartão, na frente

- Data de validade (com mês e ano) até quando o cartão pode ser utilizado

- Espaço para assinatura, no verso

- Itens de segurança (hologramas e outros sinais específicos)

- Tarja magnética e/ou chip

- Código de segurança (CVV), sequência de três ou quatro números, normalmente impressa no verso do cartão

- Identificação do emissor (instituição financeira ou empresa que ofereceu o cartão ao cliente)

- Identificação da bandeira do cartão (como Visa, Mastercard ou Elo)

Como funciona o cartão de crédito

Agora que você já sabe o que é um cartão de crédito, nós vamos te explicar como ele funciona. De maneira bem simples, o cartão é um mecanismo em que você se associa a uma instituição financeira que irá substituir seu dinheiro junto a um estabelecimento no ato da compra ou pessoa.

Ao adquirir um bem, produto ou serviço, o recebedor, através de um maquinário específico, comunica diretamente a compra à instituição financeira (bandeira), que irá colocar o valor na sua fatura, desde que esteja de acordo com seu limite.

O cartão de crédito já chega para você com taxa de juros e limite pré-definidos pelo banco ou instituição financeira que você se associou.

Porém, o limite (valor máximo que você pode gastar) é definido com base na sua renda e histórico de compras (como veremos a seguir).

Limite do cartão de crédito

O limite do cartão de crédito é, em geral, um valor preestabelecido pela administradora após um rigoroso estudo sobre o perfil do cliente.

Para chegar a esse valor, a empresa em questão considera, normalmente, os seguintes requisitos:

- Renda pessoal

- Capacidade de pagamento

- Documentação pessoal

- Histórico de relacionamento com o banco

- Análise nos órgãos de Proteção ao crédito (como SPC e Serasa)

- Score de crédito

- Dívidas

- Comprometimento de renda

Uma vez estabelecido este limite, você deverá usá-lo em suas compras, comprometendo, inclusive, faturas posteriores em caso de parcelamento.

Ou seja, se, por exemplo, você tem limite de R$ 1.000 e faz uma compra de R$ 500 parcelada em cinco vezes, terá seu limite comprometido até quitar tudo.

Limite inicial: como ele é estabelecido

O limite inicial do seu cartão é informado, geralmente, quando a emissora lhe entrega o plástico.

Porém, caso você não tenha recebido a carta com essa informação, você pode encontrá-lo no app do banco, no caixa eletrônico ou na central de atendimento de sua instituição financeira.

Como as compras parceladas afetam o limite

De acordo com o Banco Central (BC), existem duas possibilidades que o banco que administra o cartão pode adotar para abater o valor das compras parceladas do limite do cartão de crédito:

1. O limite de crédito diminui de acordo com o valor total da compra.

Por exemplo: você tem um limite de 700 reais e fez uma compra numa loja de departamento de 300 reais parcelado em três vezes sem juros. Como o valor total da compra foi de 300 reais, seu limite passou automaticamente para 400 reais.

Quando o valor da próxima fatura for pago e, consequentemente, o valor de uma das parcelas de 100 reais for abatido, seu limite irá aumentar de 400 para 500 reais.

Caso você tenha necessidade de fazer uma compra cujo valor é maior que o limite disponível naquele momento, há duas atitudes que podem ser tomadas:

- Antecipar as parcelas que seriam pagas nos próximos meses e pagar todas de uma vez na próxima fatura;

- Solicitar aumento no limite de crédito para o banco emissor, que irá fazer uma nova avaliação de crédito e conceder ou não um novo limite.

2. O limite de crédito diminui de acordo com o valor da parcela.

Utilizando o mesmo exemplo acima, como a compra de 300 reais foi parcelada em três vezes sem juros de 100 reais, o valor do seu limite passa de 700 para 600 reais, já quem neste caso, é o valor da parcela que diminui o limite.

Para saber qual dessas formas é utilizada pela administradora do seu cartão de crédito, a leitura tanto da fatura quanto do contrato de adesão é essencial.

Como aumentar o limite do seu cartão

A principal maneira de você conseguir aumentar seu limite é pagando as faturas em dia. Fazendo isso, você estará provando ao banco que é um bom cliente.

Outras dicas que podem ajudar a aumentar seu limite são:

- Usar mais o cartão de crédito;

- Manter sua renda e seu cadastro atualizados.

Tarifas cobradas

Segundo o Banco Central, além dos juros por atraso ou pagamento parcial da fatura, os bancos ou instituições financeiras podem cobrar outras tarifas referentes à prestação de serviços de cartão de crédito, como:

- Anuidade

- Emissão de segunda via do cartão

- Uso do cartão de crédito no saque em espécie

- Uso do cartão de crédito para pagamento de contas (boletos, conta de telefone, etc.)

- Pedido de avaliação emergencial de crédito

Para que você não seja pego de surpresa, verifique com o banco emissor do seu cartão os valores referentes a esses serviços.

Atualmente, existem instituições que não fazem a cobrança da anuidade e emissão de segunda via do cartão, por exemplo. Pesquise bastante para não ter problemas com esse tipo de cobrança futuramente.

Anuidade

A anuidade é uma taxa anual cobrada pelos bancos para o uso do cartão de crédito. Normalmente ela é cobrada como uma tarifa mensal e cada instituição possui regras e valores próprios.

De alguns anos pra cá, no entanto, surgiu no mercado a opção de contratar o serviço de cartão de crédito sem a cobrança de anuidade, como veremos a seguir.

Melhores cartões de crédito sem anuidade

Um cartão de crédito sem anuidade pode ser um ótimo começo para iniciar um relacionamento com o banco sem ter que se comprometer com o pagamento da tarifa.

Apesar dos cartões de crédito serem grandes aliados para acumular pontos para garantir a próxima viagem, os mais desejados têm anuidades que podem chegar até R$ 1.500.

Para quem ainda esta construindo o seu score de crédito e não tem uma renda muito alta, a melhor opção são os cartões sem anuidade.

Mas fique atento: nem todos os cartões com anuidade grátis são iguais e alguns oferecem muito mais vantagens que outros!

Acompanhe, a seguir, cinco dos melhores cartões de crédito sem anuidade do mercado!

Como comparar as taxas cobradas

Muitos cartões de crédito oferecem anuidade grátis. Quando essa cobrança não é mais um diferencial, como comparar cartão de crédito para escolher o melhor para o seu bolso?

Para te ajudar, o Site Solicite Fácil, em parceria com a Serasa, fez uma lista com as principais informações que você precisa considerar na hora de tomar essa decisão. Confira.

Saque

É interessante que o cartão de crédito viabilize o saque também, para que você tenha aquele dinheirinho em mãos quando precisar. É preciso, no entanto, ficar atento, para os custos desse serviço.

Quando você for comparar os tipos de cartão de crédito, avalie quanto custa esse tipo de tarifa. Os principais bancos brasileiros cobram entre R$10 e R$20 por saque.

Além disso, eles também podem cobrar juros. Ou seja, você faz um saque de R$100, mas pode pagar mais de R$120 (valor do saque + tarifa) e ainda terão os juros!

Por isso, esse serviço só deve ser usado em último caso. Quando você não tem mais nenhuma opção.

Substituição Emergencial do cartão e Saque Emergencial

Para muitos consumidores é fundamental que tenha esses serviços. Seja porque você perdeu o cartão ou ele foi roubado ou furtado. Assim, você terá a substituição do cartão em caso de emergência.

Fique atento porque o serviço também pode ser cobrado. No entanto, vale destacar, a troca em caso de vencimento do cartão é gratuita.

Atendimento eficiente 24h, todos os dias

Atendimento é essencial para um bom relacionamento com a empresa. Com um canal de atendimento eficiente, o consumidor se sente seguro.

Além disso, a chance de cometer erros é menor, já que ele tem liberdade para tirar suas dúvidas.

Tipos de cartões de crédito

Existe um vasto catálogo de cartões disponíveis no mercado. Eles suprem praticamente todos os perfis de consumo. Conheça alguns deles, a seguir.

Básico

O cartão de crédito básico serve apenas para pagamento de bens e serviços em estabelecimentos credenciados. Não pode ser associado a programas de benefícios, milhas aéreas ou recompensas.

A anuidade desse cartão é a menor cobrada pelos emissores dentre os cartões de crédito oferecidos. Pode ser nacional e/ou internacional.

Diferenciado

Além de permitir o pagamento de bens e serviços em estabelecimentos credenciados, o cartão de crédito diferenciado oferece programas de benefícios, milhas ou recompensas.

Normalmente, tem uma anuidade maior do que um cartão de crédito básico. Também pode ser nacional e/ou internacional.

Gold

A modalidade Gold é conhecida por seus benefícios, como proteção de preço, programa de garantia e possibilidade de troca de cartão emergencial.

Sua anuidade é mais cara e ele e voltado para quem tem renda a cima de R$2.000,00 ou R$2.500,00.

Platinum

Esse é outro modelo com benefícios especiais, como assistência em viagens (podendo incluir atenção médica para emergências), promoções e parcerias com hotéis.

Sua anuidade é ainda maior que a do cartão Gold e ele é voltado para rendas a partir de R$ 5.000,00 ou R$ 6.000,00.

Black

Também conhecido como Infinite, esse cartão costuma se dirigir a rendas de, no mínimo, R$15.000,00 ou a quem faz certos investimentos.

Ele normalmente é adquirido por meio de convites e seus benefícios incluem programas de fidelidade, seguro para automóveis alugados e para bagagem e tratamento diferenciado em hotéis, entre outros.

Nacional

O cartão nacional é bom para quem está começando a cuidar das suas finanças agora ou quem tem baixa renda. Ele só pode ser utilizado para compras nacionais e costuma ser mais acessível.

Internacional

O cartão de crédito internacional pode ser utilizado em outros países, com as devidas tarifas a serem cobradas. Seu limite e sua anuidade costumam ter custos mais elevados.

Universitário

Como o próprio nome já diz, o cartão de crédito universitário é voltado apenas para o público do meio acadêmico, sendo necessário comprovar essa situação para adquiri-la.

Ele funciona, basicamente, como o modelo tradicional, mas apresenta algumas vantagens para facilitar a vida de seu público.

É possível não haver a anuidade ou ter facilidades no pagamento das faturas, por exemplo.

Pré-pago

O cartão pré-pago é semelhante a um plano de celular pré-pago, no qual o cliente carrega um determinado valor para ser consumido.

O grande destaque é a possibilidade de controlar os gastos com precisão. O cartão pré-pago é muito usado por pais que concedem uma mesada aos filhos.

Consignado

O cartão de crédito consignado é a contratação de um cartão de crédito que utiliza uma margem consignável especial de 5%, bem como possui menores taxas de juros que os demais cartões.

Com ele, o usuário terá um cartão de crédito em que o valor mínimo já vem descontado direto na sua folha de pagamento. O cartão de crédito consignado utiliza as mesmas condições e processos que do empréstimo consignado.

Virtual

O cartão virtual nada mais é que um cartão voltado para compras e algumas transações por Internet, com o objetivo de garantir mais segurança a seus usuários.

Eles existem apenas de maneira virtual, mas funcionam normalmente dentro do mundo digital, como outras formas de pagamento.

Para negativados

Se você está negativado, deve saber que esta situação pode dificultar bastante a vida de um consumidor, principalmente no momento de solicitar crédito. Portanto, não é uma tarefa fácil conseguir um cartão de crédito enquanto estiver com o nome sujo.

Ao solicitar crédito, você deve estar ciente de que as instituições irão fazer uma avaliação no seu histórico de consumidor.

Ter o seu nome negativado pode ser um grande problema, já que mostra um alto risco de inadimplência.

Entretanto, nem tudo está perdido. Algumas instituições financeiras oferecem esta modalidade para você cliente, mas com taxas de juros bem mais altas, já que há o risco de a instituição não recuperar o dinheiro. Ao solicitar este tipo de crédito, fique atento!

Afinidade

É a coparticipação da operadora do cartão com ONGs. Trata-se de um cartão que cria vínculo com o cliente e as organizações não lucrativas, sendo que o usuário opta por colaborar financeiramente, embora de forma indireta, com essas instituições.

Os cartões de crédito socioambientais — Fundação Amazonas e Fundação SOS Mata Atlântica — são os mais requisitados.

Co-branded

Também chamado de “cartão de marca própria”, ele integra uma parceria de marketing e vendas a fim de fidelizar a clientela. Suas características principais são o logo e o padrão de cor do estabelecimento associado.

O cartão de crédito co-branded traz vantagens tentadoras para seus usuários, como ofertas exclusivas, descontos progressivos em compras e clube de milhas aéreas.

Os exemplos mais comuns são: cartões de indústria automobilística, de franquias de posto de combustível, de redes varejistas e etc.

Principais bandeiras de cartão de crédito

A bandeira de cartão de crédito é a empresa responsável pelas transações de vendas. Essa organização valida o processo de informações de compra, tais como valor e número de parcelas, e transmite para o banco responsável pelo cartão, ou seja, funciona com uma mediadora entre usuário e instituições financeiras.

Veja abaixo quais são as cinco maiores bandeiras do mercado:

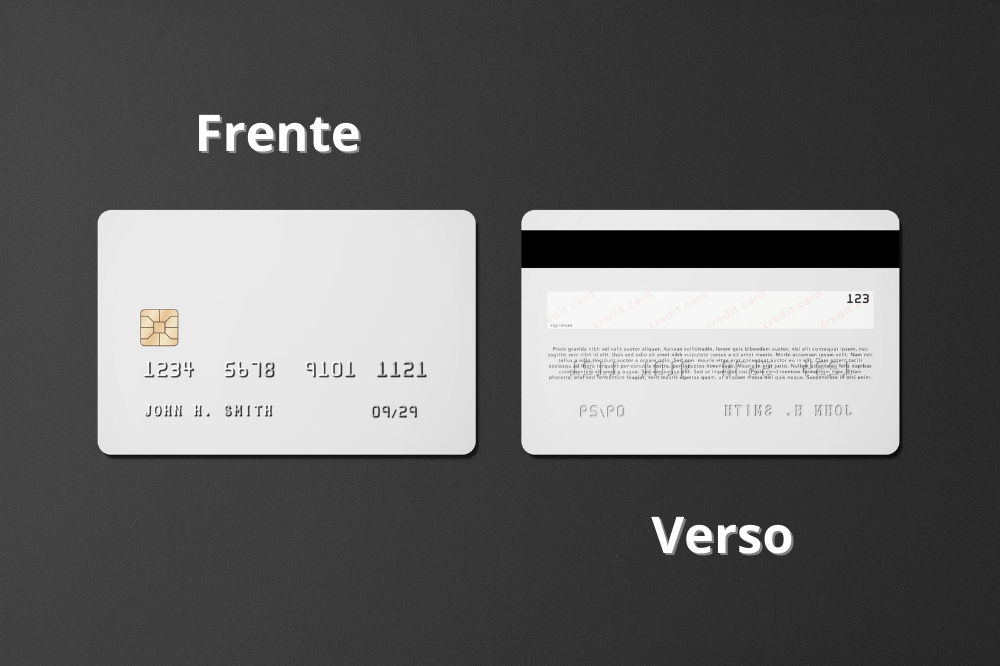

O que é CVV do cartão de crédito?

O CVV é uma sigla inglesa para Card Verification Value. Em português, ela seria traduzida como “Valor de Verificação do Cartão”, em uma tradução mais apropriada.

O CVV ficou popularmente conhecido aqui no Brasil como “Código de Verificação do Cartão”.

As bandeiras disponibilizam o código de segurança em três ou quatro dígitos.

O CVV é um dos mais importantes itens de segurança, que atestam que o cartão está, de fato, em sua propriedade.

Onde identificar o número do CVV

Ele normalmente é localizado no verso do cartão de crédito (veja na imagem abaixo).

Como funciona a fatura do cartão de crédito

Todo mês você recebe uma fatura referente ao gasto do mês anterior. Deve ser paga até a data de vencimento, para ter seu limite restabelecido. Se você atrasar o pagamento, serão cobrados juros, além de correr o risco de ser negativado.

Pagamento Total x Pagamento Mínimo

O pagamento mínimo do cartão de crédito é um recurso disponibilizado ao cliente que não tem condições de pagar o valor total até a data do vencimento.

Até julho de 2018, essa parcela estava limitada a 15%, ou seja, em uma fatura de R$1.000, o usuário poderia pagar apenas R$150.

Desde então, a regra mudou. Segundo novas regulamentações do Banco Central, a instituição financeira não está mais presa ao mínimo obrigatório de 15% e pode estipular um percentual maior ou menor, que varia conforme o perfil do cliente, o produto ou o risco da operação.

Na prática, o cliente que opta pelo pagamento mínimo do cartão de crédito no rotativo. Isso significa que ele não é considerado inadimplente e não tem seu cartão bloqueado.

Por outro lado, o restante que não foi pago é encarado como um empréstimo e vem na próxima fatura acrescido de multas por atraso e de juros sobre a quantia que não conseguiu pagar.

Juros do rotativo do cartão de crédito

Há cobrança de juros quando os clientes não pagam o valor total da fatura. Atualmente, o cliente tem a opção de pagar apenas uma parte do valor da fatura, o chamado valor mínimo. Cada instituição financeira pode definir seu percentual mínimo de pagamento da fatura.

O saldo restante fica sujeito à cobrança de juros do chamado crédito rotativo. Essa linha de crédito, ao lado do uso do cheque especial, envolve a cobrança dos juros mais altos do mercado. Por esse motivo, deve ser sempre evitada.

Como calcular o juros do cartão de crédito

Por exemplo, se o valor da fatura for de R$200 e a pessoa paga apenas R$150, os R$50 restantes serão cobrados na próxima fatura, com acréscimo dos juros do rotativo.

Se o cliente pagar um valor abaixo do mínimo estabelecido pelo banco ou atrasar o pagamento da fatura, ele terá que arcar com os juros do rotativo e também com multa de 2% e juros de mora de 1% ao mês sobre o valor da dívida.

O cartão poderá ser bloqueado até que seja realizado o pagamento da fatura. Se o cliente considerar que as taxas cobradas são abusivas, deve procurar o Procon para orientação.

Data de vencimento e melhor dia de compra

Como os gastos feitos com o cartão são pagos posteriormente, só na data de vencimento da fatura, em algumas situações é possível fazer uma compra e só pagar por ela até 40 dias depois. Isso depende do dia do fechamento e do vencimento da fatura.

Normalmente, os gastos feitos entre cinco e dez dias antes da data do vencimento ficam para a fatura do mês seguinte.

Por exemplo, se a data de vencimento for dia 20 e a de fechamento da fatura for dia 10, uma compra feita dia 9 será cobrada no dia 20 do mesmo mês, enquanto uma feita dois dias depois, no dia 11, só será cobrada no dia 20 do próximo mês.

Para saber qual é a data de fechamento da fatura, fale com a central de atendimento do cartão.

Como cancelar uma compra no cartão de crédito

Para cancelar uma compra no cartão de crédito, de modo geral, só é preciso entrar em contato com a administradora do cartão, que tem um telefone específico, o Serviço de Atendimento ao Cliente (SAC).

Ao entrar em contato, basta explicar o motivo do cancelamento e aguardar o estorno do dinheiro, que, normalmente, virá nas duas próximas faturas do cartão de crédito.

Estorno em compras parceladas

Quando solicita o estorno em seu cartão, o consumidor recebe o valor em crédito na sua fatura. Consideremos uma fatura total de R$1.100, em que o usuário pede o ressarcimento de uma compra de R$100.

Esses R$100 aparecerão listados como crédito na fatura. Ou seja, ao invés de pagar a R$1.100, ele irá quitar R$1 mil, pois o estorno será descontado do valor total.

O que fazer em caso de cobrança indevida

Caso haja cobrança de uma tarifa em sua fatura que você desconheça ou seu valor aumente sem aviso prévio e de forma abusiva, entre em contato com o SAC (Serviço de Atendimento do Consumidor) do emissor do cartão.

Se os valores não forem corrigidos, comunique à ouvidoria da empresa e registre a reclamação no Banco Central, na plataforma consumidor.gov.br, do Ministério da Justiça, ou no Procon de seu estado ou município.

Qualquer consumidor que for cobrado por quantia indevida e pagá-la tem direito à devolução em dobro do valor pago em excesso, acrescido de correção monetária, conforme estabelece o artigo 42 do Código de Defesa do Consumidor.

Bloquear o cartão de crédito

Existem diversos motivos que levam o bloqueio de segurança do cartão de crédito ou débito. Abaixo vamos citar os cinco principais:

- Bloqueio de cartões novos;

- Erro na senha;

- Fatura atrasada;

- Cartão vencido;

- Suspeita de fraude.

Cancelar o cartão

O cancelamento do cartão de crédito pode ser feito a qualquer momento, entrando em contato com a instituição financeira ou empresa emissora do cartão.

No momento do cancelamento, é importante anotar e guardar um número de protocolo ou algo que comprove que o pedido de cancelamento foi feito naquela data.

Dessa forma, se houver alguma cobrança indevida, a pessoa tem como provar que pediu o cancelamento do serviço. Mesmo que o cliente tenha dívida no cartão de crédito, o cancelamento pode ser feito para não haver cobrança de anuidade e um endividamento ainda maior.

Posso pedir o cancelamento mesmo tendo dívidas em aberto no cartão?

Sim. Mesmo que tenha dívida no cartão de crédito, o consumidor pode pedir o cancelamento dele para não haver cobrança de anuidade e evitar um endividamento ainda maior.

Código de defesa do consumidor

Pagamentos com cartão de crédito e débito estão sendo cada vez mais usados, porém os direitos do consumidor nem sempre são muito claros quando realizamos esse tipo de pagamento.

Acompanhe alguns de seus direitos, em algumas situações comuns. Confira.

Preço diferenciado

Poucos sabem, mas, por lei, as lojas não são obrigadas a aceitarem outra forma de pagamento além do dinheiro em espécie. Contudo quando lojas aceitam receber outras formas de pagamento, não podem criar restrições.

Com a publicação da Medida Provisória (MP) nº 764/2016, em dezembro de 2016, os estabelecimentos passaram a poder diferenciar o preço de produtos e serviços de acordo com a forma de pagamento. Ou seja, a MP autoriza a cobrança de valor mais alto para quem paga com cartão de crédito.

Portanto, se isso acontecer com você, saiba que não está fora da lei.

Valor mínimo

Essa regra não foi alterada pela Medida Provisória citada anteriormente e, portanto, os estabelecimentos são proibidos de colocar um valor mínimo para pagamentos com cartão.

Caso você passe por uma situação do tipo, recomenda-se procurar o gerente do local e alertá-lo sobre seus direitos.

Falha no sistema

Às vezes, quando chega a hora de pagar por algum serviço, digamos em um restaurante, o cartão de crédito não passa por motivos de alguma falha no sistema.

Quando isso acontece, a responsabilidade pela falha no serviço é inteiramente do local e da administradora do cartão, segundo o artigo 14 do CDC (Código de Defesa do Consumidor).

Ou seja, você não tem nada a ver com o ocorrido e nem pode passar por nenhum constrangimento. Também não é de obrigação do consumidor de assinar nenhum papel e nem dar nenhuma garantia de que o pagamento será feito futuramente.

Se você for obrigado a isso, é uma prática considerada abusiva, segundo o artigo 51, IV do CDC, pois viola o princípio da boa-fé.

Caso queria pagar de outra forma, com dinheiro ou cheque, e o estabelecimento não aceitar, ele estará infringindo o artigo 43 do Decreto-Lei Nº 3.688?/1941, e artigo 39, II e IX do CDC (Código de Defesa do Consumidor).

Para resolver a questão, é necessário um acordo entre as duas partes.

Quem pode ter cartão de crédito

O cartão pode ser emitido para consumidores (pessoas físicas) ou para empresas (pessoas jurídicas).

No caso de pessoa jurídica, os cartões são emitidos em nome dos sócios e/ou funcionários, podendo constar o nome da empresa responsável.

O emissor (que pode ser um banco, uma fintech ou outro tipo de empresa) verifica informações sobre o consumidor, como renda mensal e histórico de pagamentos, e define um limite de crédito, ou seja, quanto aquela pessoa pode gastar por mês no cartão de crédito. O emissor também pode negar um cartão de crédito para uma pessoa.

Como é feita a análise para liberar um cartão

São várias ferramentas que os bancos e financeiras utilizam que, juntas, são capazes de identificar os clientes e classificar a proposta como aprovada ou recusada.

Basicamente, a análise avalia a documentação, renda, órgãos de proteção como (Serasa e SPC), ferramenta própria do banco e avaliação do cartão de crédito solicitado.

O que é possível fazer com um cartão na função crédito

Bom, agora que você sabe todos os benefícios de um cartão de crédito, vamos lhe mostrar tudo o que você pode fazer com ele, para além de fazer compras de forma parcelada e pagar só no outro mês.

Sim, isso mesmo, algumas utilidades como pagar boletos, sacar dinheiro, acumular milhas para viajar e comprar em outros países são um dos principais benefícios do seu cartão.

Pagar boletos e contas

É possível pagar boletos e/ou compras com seu cartão de crédito, caso o dinheiro aperte no final do mês. Com isso, você irá postergar a quitação dos débitos em até 40 dias.

Porém, é preciso ficar atento a essa situação, pois, além do valor do título de cobrança que você está quitando, estarão inclusas taxas estabelecidas pelos bancos, que, além dos impostos, como o IOF (Imposto para Operações Financeiras), cobram valores fixos pelo benefício.

Parcelar compras

Parcelar compras no cartão de crédito é, talvez, o principal benefício desse meio de pagamento. Com ele, você irá dividir o valor da sua compra e diminuir o impacto do produto, bem ou serviço em seu orçamento financeiro.

Após a operação, seu valor irá entrar em suas próximas faturas de forma escalonada.

Por exemplo: se você comprar um celular de R$1.000 em 10x em janeiro, você pagará R$100 por mês até novembro. Vale lembrar que, em algumas situações, são acrescidos juros às parcelas da compra. Porém, muitas delas são feitas sem juros.

Sacar dinheiro

Além de pagar boletos, você também pode sacar dinheiro com seu cartão de crédito. Basta ter limite de crédito, ir a um caixa eletrônico e selecionar a opção de saque por cartão de crédito que o dinheiro já é disponibilizado. Após a operação, o valor pedido entrará na sua fatura somado a taxas.

Porém, tome cuidado! Além do valor pedido, serão acrescidos uma taxa fixa e, às vezes, juros sobre a operação. A taxa por saque, normalmente, varia de R$5 a R$24. Já os juros giram em torno de 16% ao mês.

Comprar online

Uma das maiores facilidades que a internet trouxe para os consumidores é a possibilidade de realizar compras sem precisar sair de casa.

Hoje em dia, existem diversas lojas virtuais que oferecem os mais variados produtos e permitem que as compras sejam feitas diretamente pelo celular ou pelo computador.

Além da facilidade para finalizar a compra, existe também uma grande facilidade para pagar, com opções de cartão de crédito e boleto bancário.

Apesar de ser um processo extremamente fácil, muitas pessoas ainda tem um pouco de receio em realizar compras com o cartão de crédito pela internet.

Isso porque existem sites que não são confiáveis e que podem clonar o número do seu cartão, colocando em risco a sua segurança financeira.

No entanto, isso não é uma regra, e é perfeitamente possível realizar compras seguras pela internet utilizando o cartão de crédito, bastando apenas ter cuidado!

Realizar compras no exterior

Se você tiver em mãos um cartão de crédito internacional, poderá fazer uma compra em outros países. Para isso, basta habilitar a função viagem em seu app ou na central telefônica de seu banco emissor.

Ao fazer a compra, o valor virá na próxima fatura, normalmente convertido com o valor do câmbio do dia, mais IOF, mais taxa preestabelecida pelo banco (PTAX).

Principais benefícios dos cartões de crédito

Além de ser uma ferramenta extremamente útil nos dias de hoje, o cartão de crédito possui várias vantagens para seus usuários, as principais são:

Cashback

Cashback significa dinheiro de volta, em inglês. Ou seja, quando o consumidor faz uma compra, parte do valor gasto retorna para o seu bolso.

A quantidade varia e, normalmente, é calculada sobre uma porcentagem. Você utiliza seu cartão de crédito e parte do dinheiro do produto volta para você.

Descontos em parceiros

Nesta modalidade, as grandes bandeiras, como Visa e Mastercard, fecham parcerias com estabelecimentos e, com isso, oferecem descontos e vantagens para os consumidores que adquirirem produtos naquele determinado lugar.

Como fazer um cartão de crédito

Fazer um cartão de crédito não é um bicho de sete cabeças. Bancos e instituições financeiras costumam disponibilizar vários canais para agilizar o processo.

É possível fazer, além de presencialmente ou com um promotor da instituição, cartão por telefone, app ou site da instituição financeira.

Porém, apesar de ser muito fácil fazer um cartão de crédito, é preciso estar atento a alguns critérios mínimos para ter acesso a esse produto.

Por lei, é preciso ter mais de 18 anos (ou 16 anos, se for menor emancipado). Algumas instituições também pedem renda mínima, porém isso não é regra.

Além disso, é necessário ter em mãos alguns documentos que comprovem sua identidade e renda. Algumas entidades emissoras também têm requisitos adicionais relativamente aos quais você será informado quando solicitar o cartão. Porém, normalmente eles são:

- Documento oficial com foto

- CPF

- Comprovante de residência atualizado nos últimos três meses

- Três últimos comprovantes de renda

Tendo conta no banco

Esta é a modalidade mais comum disponível no mercado. Geralmente, as instituições financeiras conectam o cartão a uma conta corrente, fazendo com que a ligação entre o banco e o cliente seja maior.

Sendo assim, para solicitar um cartão de crédito, além de todos os critérios já vistos anteriormente, o cliente precisa, primeiro, abrir uma conta corrente em uma determinada instituição.

Não tendo conta no banco

Porém, nem sempre é obrigatório ter uma conta em uma determinada instituição financeira, para conseguir um cartão de crédito. Estes são os casos da Credicard, Nubank, PicPay, entre outras opções disponíveis no mercado.

Bancos digitais com cartão de crédito e débito

Acompanhe, na sequência, alguns dos melhores bancos digitais que oferecem o ‘serviço completo’, com carteira digital, conta digital, cartões de crédito e débito:

- Banco Inter

- Next

- C6 Bank

- Iti

- Nubank

Qual é o melhor cartão de crédito para você?

Para responder a esta pergunta, temos a ferramenta perfeita. Clique no botão abaixo e descubra, de acordo com seu perfil, qual é o cartão de crédito que melhor se encaixa no seu orçamento!